10/01/2026

GPA aprova pré-acordo de sua participação no Éxito por quase R$ 800 milhões

RC

POR Reportagem SA+ Conteúdo

EM 16/10/2023

.jpg)

Foto: Divulgação

Avançando com seu plano de redução de alavancagem por meio da venda de ativos não core, o

GPA

aprovou um pré-acordo com o Grupo Calleja, varejista alimentar detentor da marca Super Selectos em El Salvador com 110 lojas, para a venda de sua participação total equivalente a 13,31% no Éxito. O valor da transação será de R$ 790 milhões.

[noticiasRelacionadas]

A notícia foi divulgada por meio de um Fato Relevante da empresa e confirma que sociedades do grupo francês Casino também fazem parte do acordo e se comprometem a vender sua participação de 34,05% no capital social do Êxito.

Assim, tanto o GPA quanto o Casino se comprometem a vender suas participações na OPA – sujeita à aquisição de ao menos 51% do capital do Éxito.

O valor total da oferta avalia o Éxito por U$ 1,175 bilhão, dos quais US$ 156 milhões (R$ 790 milhões) serão para o GPA, e o Calleja irá lançar uma oferta pública para aquisição de 100% da empresa colombiana.

A nota ainda afirma que a realização da OPA está sujeita à aprovação da SFC e aos arquivamentos necessários perante a U.S. Securities and Exchange Commission. O pagamento será realizado em dinheiro, e o GPA estima que a liquidação do OPA ocorra no fim do ano.

Além desta venda, e seguindo os planos de redução da alavancagem, este ano o GPA também concluiu a venda dos seguintes ativos:

•

11 lojas, por meio de sale and leaseback. A ação totalizou R$330 milhões sendo que R$140 milhões foram recebidos no segundo trimestre e R$190 milhões no terceiro trimestre;

•

Terreno situado na Barra da Tijuca, Rio de Janeiro, no valor de R$247 milhões recebido no recebido no terceiro trimestre;

•

Outros ativos não core totalizando R$52 milhões recebidos no terceiro trimestre.

Ademais, a Companhia segue em negociação para a venda de outros ativos não core.

Por fim, o GPA afirmou que iria manter o mercado e acionistas informados sobre os próximos fatos relevantes.

Em junho, o bilionário Jaime Gilinksi ofereceu US$ 834 milhões por 96% do Éxito e no mês seguinte, aumentou a oferta em US$ 300 milhões, avaliando a rede em US$ 1,15 bilhão. Entretanto, a proposta foi rejeitada pelo conselho do GPA.

Notícias relacionadas

Notícias relacionadas

Expansão

ExpansãoGrupo Vanguarda dá início ao ano com novo formato de loja

Expansão

ExpansãoGrupo Ítalo conclui aquisição de unidade do Compre Mais no PR

Pesquisa

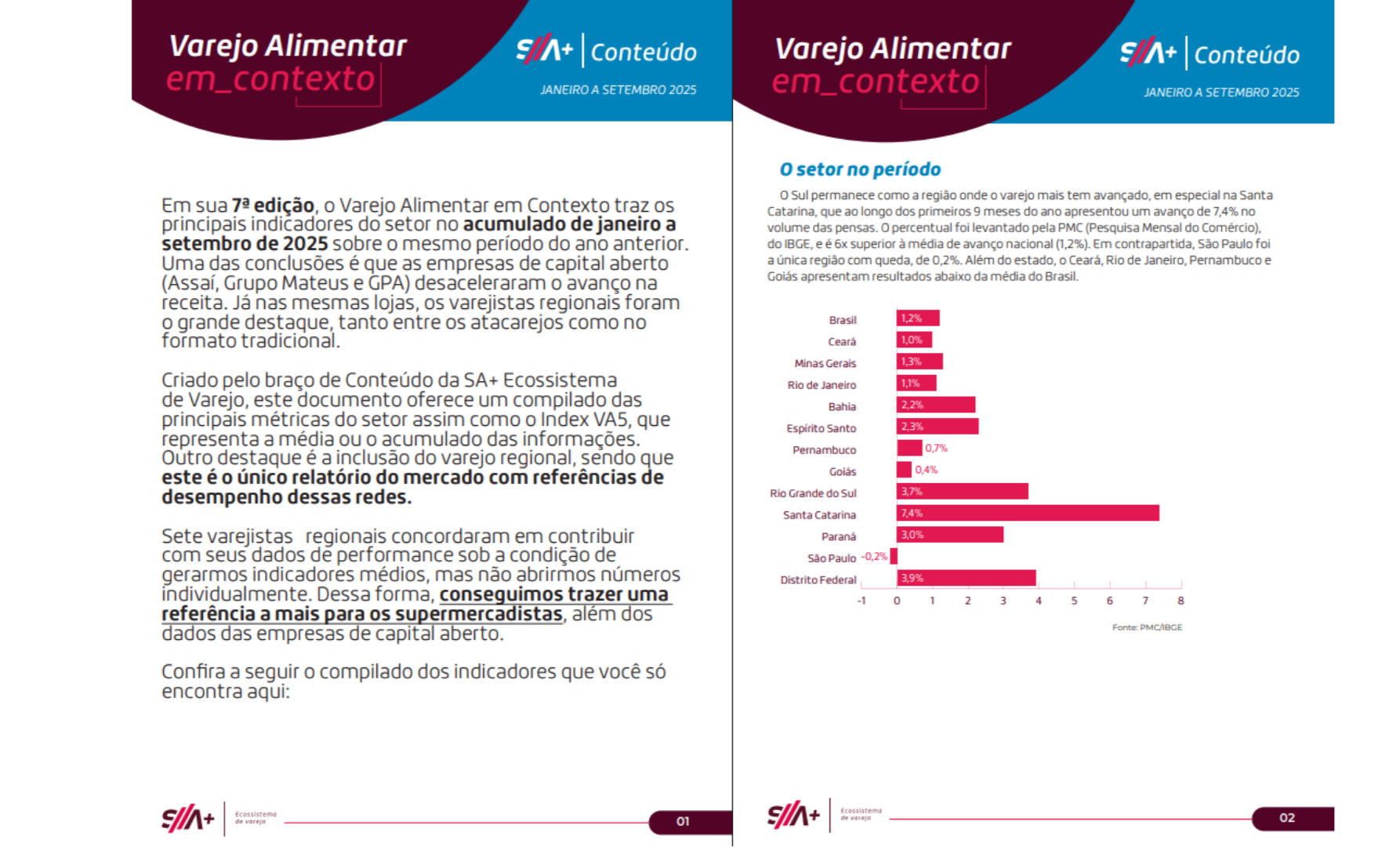

PesquisaVarejo Alimentar em Contexto traz análise inédita do setor nos primeiros 9 meses de 2025

Movimentação

Movimentação